سطوح حمایت و مقاومت سطوح قیمت افقی هستند که به طور معمول خطوط افزایش قیمتی را به سایر خطوط افزایش قیمت یا خطوط کاهشی را به خطوط کاهشی دیگر متصل می کنند ، و سطوح افقی را در نمودار قیمت تشکیل می دهند.

سطح حمایت یا مقاومت زمانی شکل می گیرد که عملکرد قیمت بازار معکوس شود و جهت را تغییر دهد و یک قله یا فرورفتگی (نقطه چرخشیswing point ) در بازار ایجاد کند. سطح پشتیبانی و مقاومت می تواند محدوده معاملات را مانند آنچه در نمودار زیر مشاهده می شود ، جدا کند و همچنین می تواند در بازارهای رونددار ( trending) به عنوان ریتریس مارکت ظاهر شود و نقاط چرخشی یا سوینگ (swing) را نشان دهد.

قیمت اغلب با این سطوح حمایت و مقاومت در ارتباط است ، به عبارت دیگر ، آنها تمایل دارند که شامل حرکت قیمت باشند ، البته تا زمانی که قیمت از میان آنها عبور کند.

در نمودار زیر نمونه ای از سطح حمایت و مقاومت حاوی قیمت در محدوده معاملات را مشاهده می کنیم. محدوده معاملاتی محدوده ای است که قیمت بین سطوح حمایت و مقاومت به صورت خطی موازی مانند نمونه ای که در زیر می بینیم قرار می گیرد (قیمت بین سطح حمایت و مقاومت در یک محدوده معاملاتی در نوسان است).

توجه داشته باشید که در نمودار زیر ، قیمت در نهایت شکسته و از محدوده معاملاتی خارج شده و از سطح مقاومت بالاتر رفته است ، سپس هنگامی که به پایین برگشت و سطح مقاومت قدیمی را آزمایش کرد ، پس از آن قیمت همان محدوده را حفظ کرد و به عنوان حمایت (support) عمل کرد …

مسیر اصلی دیگری که توسط سطوح حمایت و مقاومت در بازار ایجاد شده است موجب شکل دهی نقاط چرخشی در روند می شوند.

در یک روند بازار ، موجب ایجاد ریتریس در روند می شود و این ریتریسمنت (retracement) موجب ایجاد نقطه چرخشی (swing point) در بازار می شود ، که در روند صعودی مانند قله و در روند نزولی مانند یک فرورفتگی یا دره به نظر می رسد.

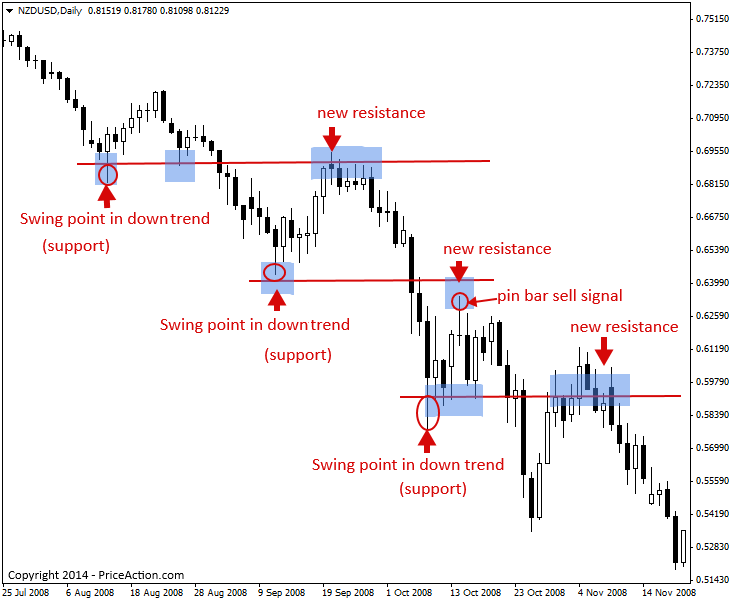

در روند صعودی ، قله های قدیمی تمایل دارند که پس از گذر شکسته شدن افزایشی قیمت ، به عنوان پشتیبانی (support) عمل کنند و سپس دوباره بازگردند و آن ها را آزمایش کنند. در روند نزولی ، برعکس است؛ پس از گذر شکسته شدن کاهشی قیمت از آنها ، فرورفتگی های قدیمی به عنوان مقاومت (resistance) عمل می کنند و برای تست آنها دوباره به عقب بر می گردند.

در اینجا مثالی نشان داده شده است که بازار نقاط چرخشی قبلی (پشتیبانی) را در روند نزولی آزمایش می کند ، توجه داشته باشید که با بازگشت بازار به منظور تست سطح پشتیبانی (support) قدیمی ، پس از آن ، سطح به عنوان مقاومت (resistance) جدید رفتار می کند و اغلب قیمت را حفظ می کند. این عاقلانه است که به محض بازگشت و تست نقاط چرخشی قبلی ، به دنبال یک نقطه ورود باشید (به سیگنال فروش پین بار (pin bar) در نمودار زیر دقت کنید) ، زیرا به احتمال زیاد در این سطوح ، روند از سر گرفته می شود و ریسک پایین / پاداش بالا احتمالی را ایجاد می کند :

سطوح پشتیبانی و مقاومت “بهترین دوست” معامله گران یا تریدرهایی هستند که از شیوه ی معامله گری پرایس اکشن (price action) استفاده می کنند. هنگامی که یک سیگنال ورود پرایس اکشن در سطح کلیدی از پشتیبانی یا مقاومت تشکیل می شود ، به احتمال زیاد می تواند یک سناریوی ورودی مناسب باشد. سطح کلیدی به شما یک “مانع” می دهد تا ضرر خود را متوقف کنید و از آنجا که شانس زیادی برای تبدیل شدن به یک نقطه برگشت در بازار دارد ، معمولاً یک نسبت پاداش ریسک خوب در سطوح کلیدی پشتیبانی و مقاومت در بازار شکل می گیرد.

سیگنال ورودی پرایس اکشن ، مانند سیگنال پین بار (pin bar) یا موارد دیگر ، «تأییدیه ای» را در اختیار ما قرار می دهند که در واقع ممکن است قیمت از سطح کلیدی پشتیبانی یا مقاومت فاصله بگیرد.

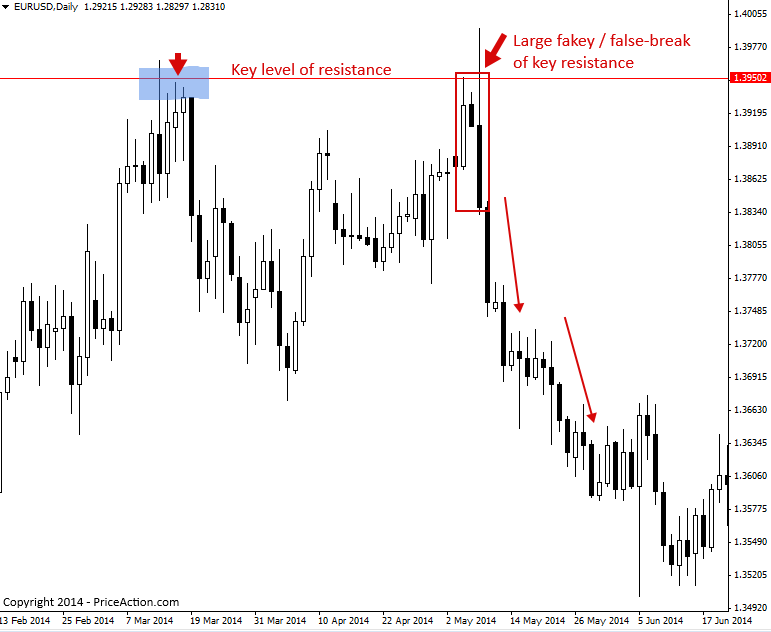

در نمودار نمونه ی زیر ، ما یک سطح کلیدی از مقاومت و یک استراتژی جعلی (fakey ) نزولی را مشاهده می کنیم که در آن شکل گرفته است. از آنجا که این استراتژی جعلی نشان دهنده برگشت یا ریورسال (reversal) شدید و شکست اشتباه مقاومت کلیدی است ، احتمال زیادی وجود دارد که قیمت با توجه به سیگنال پایین بیاید …

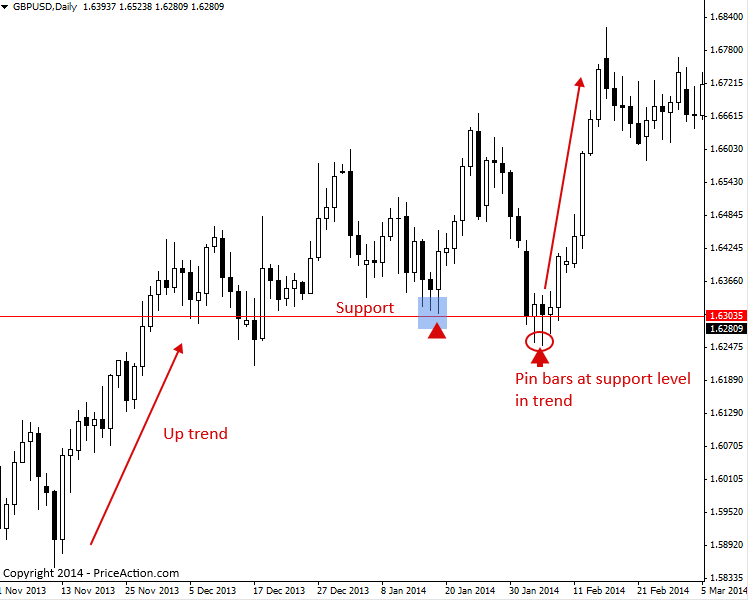

نمودار بعدی نحوه معامله پرایس اکشن از طریق سطح پشتیبانی در روند صعودی را نشان می دهد. توجه داشته باشید که هنگامی که ما یک سیگنال خرید پین بار(pin bar) واضح به دست آوردیم ، در واقع دو سیگنال پین بار در این مورد ، روند صعودی آماده از سرگیری است و از سطح پشتیبانی کلیدی به میزان قابل توجهی بالاتر رفته است.

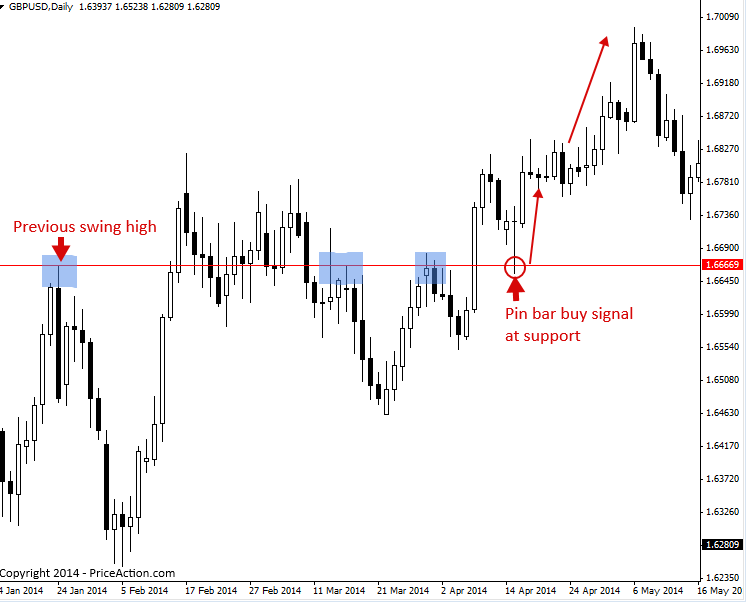

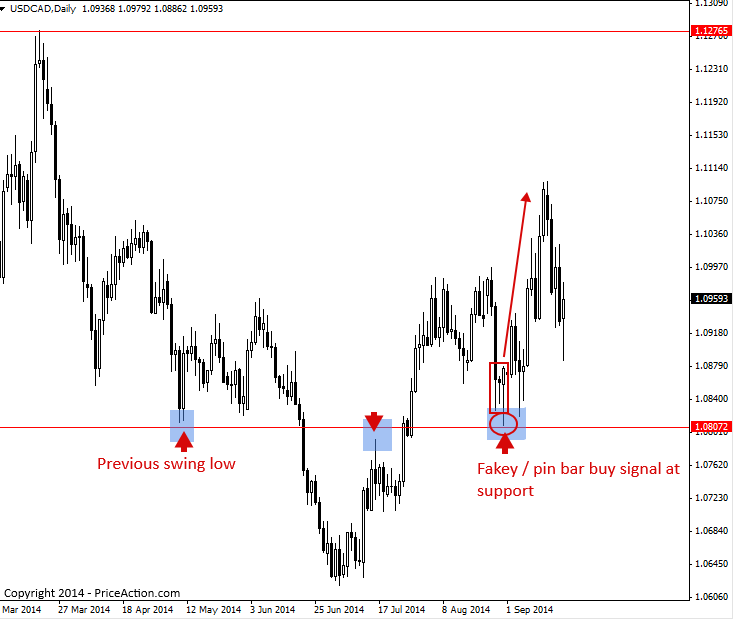

مثال نمودار بعدی به ما نشان می دهد که چگونه بعضی اوقات در بازارهای دارای روند ، یک سطح چرخشی قبلی به عنوان یک سطح پشتیبانی یا مقاومت جدید عمل می کند و سطح مناسبی را برای توجه ما به سیگنال های ورودی پرایس اکشن ایجاد می کند.

در این حالت ، روند در حال صعود است و چرخش افزایشی قبلی در روند صعودی سرانجام “پس از شکسته شدن قیمت بالاتر از آن” ، به سطح حمایت رسیده است. می توانیم ببینیم که وقتی برای بار دوم قیمت بازگشت تا دوباره آزمایش کند ، یک سیگنال پین بار(pin bar) ورودی خوب تشکیل داد تا بازار را تصاحب کند و دوباره از طریق یک سطح برخورد یا تلاقی در بازار مجدداً صعود کند.

سرانجام آخرین نمودار مورد نظر ما نمودار جالبی است. به چرخش کاهشی که در روند نزولی در سمت چپ نمودار رخ داده است توجه کنید. شما می توانید ببینید که چگونه این سطح تا ماه های بعد باقی مانده است ، حتی پس از تغییر روند از کاهش به افزایش. این سطح در ابتدا به عنوان سطح مقاومت عمل می کرد پس از آن که قیمت از طریق آن به سمت پایین شکسته شد ، اما به محض شکسته شدن سطح مقاومت ، ما یک شکل گیری صعودی داشتیم و پس از آن ، همان سطح به عنوان پشتیبانی عمل کرد ، و این همان جایی است که سیگنال کمبو پین بار (pin bar combo) جعلی را در نمودار زیر مشاهده می کنیم :

خود را با تلاش برای ترسیم تمامی سطوح کوچک در نمودارها خسته نکنید. به دنبال یافتن سطح نمودارهای کلیدی روزانه ، همان طور که در مثال های بالا نشان دادیم باشید ، زیرا این ها مهم ترین موارد هستند.

خطوط افقی پشتیبانی یا مقاومتی که شما ترسیم می کنید ، همیشه به طور دقیق به بالا یا پایین بار ها یا میله هایی که با آن اتصال دارند نمی رسند. اگر گاهی اوقات ، خطوط کمی پایین تر یا بالاتر از نقطه ی اصلی باشند اشکالی ندارد. نکته مهمی که باید بدانید این است که این یک علم دقیق نیست ، بلکه یک مهارت و یک هنر است که در طی آموزش ، تجربه و زمان می توانید در آن پیشرفت کنید.

وقتی در مورد یک سیگنال ورودی پرایس اکشن شک دارید ، از خود بپرسید که آیا این در سطح کلیدی پشتیبانی یا مقاومت است یا خیر. اگر در سطح کلیدی پشتیبانی یا مقاومت نباشد ، بهتر است از این سیگنال گذر کنید.

استراتژی معاملاتی قیمت مانند پین بار (pin bar) ، جعلی (fakey) یا استراتژی اینساید بار (inside bar ) ، در صورت ایجاد سطح حمایت یا مقاومت در بازار شانس بیشتری برای موفقیت ایجاد می کند.

ترجمه شده توسط دلاریپتو

No views yet

دیدگاه بگذارید