داده های دلفی دیجیتال (Delphi Digital) نشان می دهد نگه داری بیت کوین (BTC) و اتر (ETH) سود بیشتری نسبت به سرمایه گذاری در صندوق های سرمایه گذاری با ارزش بازار متوسط و شاخص دیفای (DeFi) داشته است.

در دو دهه گذشته ، صندوق های شاخصی و قابل معامله در بورس (ETF) به محبوب ترین نوع سرمایه گذاری تبدیل شده اند زیرا به سرمایه گذاران راهی منفعل برای سرمایه گذاری در سبدی از چندین سهام ارائه می دهند و از سرمایه گذاری در سهام منفرد که ریسک بیشتری دارند گزینه بهتری محسوب می شوند.

از سال ۲۰۱۸ ، این روند به حوزه کریپتو گسترش یافته و محصولی مانند شاخص بیت وایز (BITX) بازدهی کل بیت کوین (BTC) ، اتر (ETH) ، کاردانو (ADA) ، بیت کوین کش (BCH) ، لایت کوین (LTC) ، سولانا (SOL) ، چین لینک (LINK) ، پالیگان (MATIC) ، استلار (XLM) و یونی سواپ (UNI)را ردیابی می کند.

امکان دستیابی به چندین پروژه برتر از طریق یک شاخص راهی عالی برای کاهش ریسک و سرمایه گذاری در طیف وسیعی از دارایی ها به نظر می رسد ، اما آیا این محصولات از نظر سود و محافظت در برابر نوسانات و در مقایسه با کریپتوکارنسی های برتر سود بیشتری به سرمایه گذاران ارائه می دهند؟

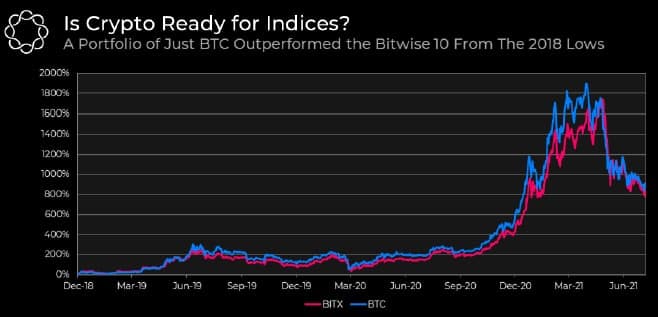

دلفی دیجیتال نگاه دقیق تری به عملکرد شاخص بیت وایز داشته و آن را با عملکرد بیت کوین (Bitcoin) پس از کف قیمت بازار در دسامبر ۲۰۱۸ مقایسه کرد. نتایج نشان می دهد سرمایه گذاری در بیت کوین (BTC) حتی با وجود نوسانات (BITX) استراتژی سودآورتری بوده است.

قیمت بیت کوین در مقابل Bitwise 10 . منبع: Delphi Digital

بر اساس این گزارش ، شاخص ها عملکرد بهتری از دارایی ها ندارند ، بلکه میزان ریسک سبد سرمایه گذاری را کاهش می دهند ، بنابراین عجیب نیست که ببینیم بیت کوین (BTC) بر اساس مبنای هزینه تمام شده از (BITX) بهتر عمل می کند.

این شاخص با سقوط بازار در ماه مه ریسک کمتری برای سرمایه گذاران به همراه داشت اما این تفاوت اهمیت چندانی نداشت زیرا حداکثر افت بیت کوین ۵۳ درصد و بیت وایز ۵۰ درصد بود.

به طور کلی ، مزایای سرمایه گذاری در یک شاخص در مقابل بیت کوین (Bitcoin) چندان زیاد نیست زیرا ماهیت پرنوسان بازار کریپتو و افت های مکرر اغلب تأثیر بیشتری بر آلت کوین ها دارد.

اتریوم (Ethereum) نیز عملکرد بهتری از شاخص های دیفای دارد

امور مالی غیرمتمرکز (DeFi) یکی از برجسته ترین بخش های کریپتو در سال ۲۰۲۱ بوده است که توسط اکسچنج های غیرمتمرکز مانند یونی سواپ (UNI) و سوشی سواپ (SUSHI) و پلتفرم های وام دهی مانند آوه (AAVE) و کامپاوند (COMP) هدایت می شود.

شاخص دیفای پالس (DPI) نیز عملکرد چشمگیری داشته و ۱۴ توکن برتر دیفای ، از جمله یونی سواپ (UNI) ،سوشی سواپ (SUSHI) ، آوه (AAVE) ، کامپاوند (COMP) ، میکردائو (MKR) ، سینتتیکس (SNX) و یرن فایننس (YFI) را شامل می شود.

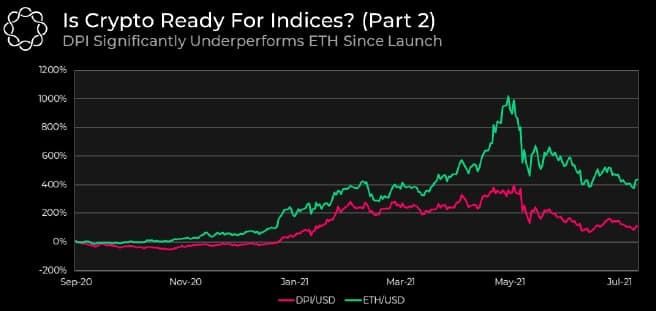

با مقایسه عملکرد (DPI) با اتر (Ether) از زمان عرضه این شاخص ، اتر (Ether) از نظر سودآوری و نوسان عملکرد بهتری داشت. افت اتر ۵۷ درصد در مقابل افت ۶۵ درصدی برای (DPI) بوده است.

قیمت اتر در برابر قیمت شاخص دیفای پالس. منبع: Delphi Digital

در حالی که این یک مقایسه نادرست از نظر دلفی دیجیتال است ، به این دلیل که ریسک و نوسانات توکن های دیفای بالاتر از اتر (Ether) است ، اما به این نکته اشاره می کند که مزایای سنتی شاخص ها در سبدهای سرمایه گذاری کریپتو منعکس نمی شود.

در حال حاضر ، بیت کوین (Bitcoin) و اتر (Ether) ثابت کرده اند که در مقایسه با صندوق های شاخص کریپتو که شامل تعداد بیشتری دارایی هستند از ریسک کمتری برخوردارند.

ترجمه شده توسط دلاریپتو

No views yet

دیدگاه بگذارید