میانگین متحرک ۵۰ روزه برای معامله گرانی که موقعیت های خود را از طریق افت سرمایه یا (drawdown) حفظ می کنند ، محدوده مشخصی را تعیین می کند. استراتژی که ما هنگام نزدیک شدن قیمت به این نقطه تورم اعمال می کنیم ، اغلب تعیین می کند که با سود مناسب از موقعیت خارج شویم یا ضرر ناامید کننده ای را پشت سر بگذاریم. با توجه به عواقب آن ، بهتر است دانش خود را در مورد این سطح قیمت و همچنین یافتن راه های جدید برای مدیریت ریسک گسترش دهیم.

رایج ترین فرمول ۵۰ کندل قیمت اخیر را تقسیم بر کل می کند. این روش میانگین متحرک ساده ۵۰ روزه را که توسط کارشناسان طی چندین دهه استفاده می شود را ایجاد می کند. این محاسبات طی سالها از جهات مختلفی تغییر یافته است و فعالان بازار سعی در ایجاد یک راهکار بهتر دارند. میانگین متحرک نمایی ۵۰ روزه محبوب ترین تغییرات را ارائه می دهد ، و نسبت به میانگین متحرک ساده به حرکت قیمت سریعتر واکنش نشان می دهد. این سرعت اضافی در تولید سیگنال یک مزیت آشکار نسبت به نسخه کندتر است و آن را به یک انتخاب برتر تبدیل می کند.

میانگین متحرک نمایی ۵۰ روزه مناسب ترین جایگاه را برای بررسی روند به کارشناسان ارائه می دهد و موقعیت مناسبی را برای بررسی کلی و کشف نوسانات و فرصت های میان مدت پس از روندهای فعال ، طولانی تر یا کوتاه تر فراهم می کند. همچنین شامل وضعیت خنثی نیز می شود هنگامی که حرکت قیمت اغلب توسط اکثریت نادرست تعبیر می شود. و همانطور که بازار معکوس بارها و بارها اثبات کرده است ، معتبرترین سیگنال ها هنگامی که اکثریت در مسیر اشتباه قرار دارند ، به وقوع می پیوندند.

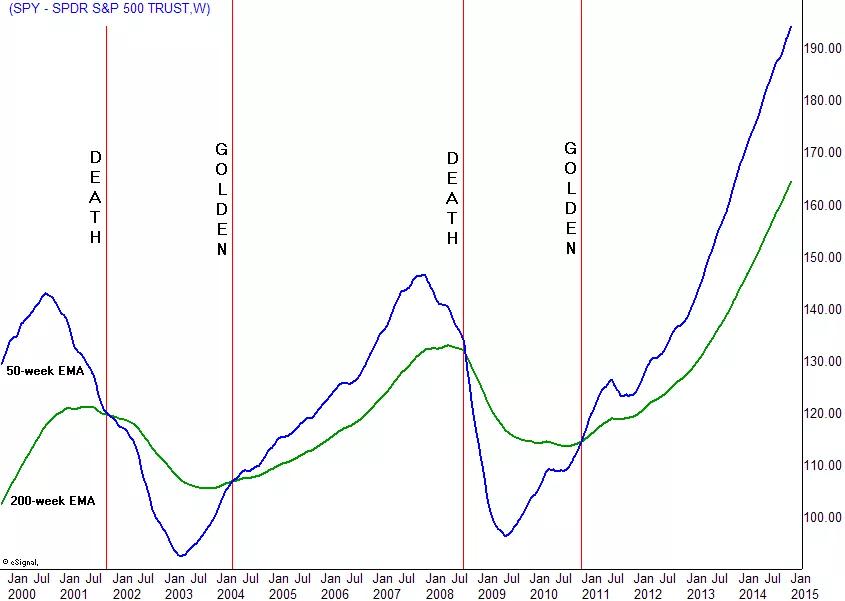

ده ها روش برای استفاده از (EMA) پنجاه روزه در استراتژی های بازار وجود دارد. وقتی موقعیتی بعد از صعود یا کاهش قیمت ، به سطح حیاتی می رسد ، به عنوان یک روش بررسی دقیق و واقع بینانه عمل می کند. این شاخص در تایم فریم های کوتاهتر یا طولانی تر مزایای مشابهی را ارائه می دهد ، شاخص را در نمودارهای روزانه اعمال می کند یا روند بلند مدت را به صورت ۵۰ هفته ای یا ۵۰ ماهه دنبال می کند. یا همانند پین بال ، برای معامله در میان نوسانات بین (EMA) پنجاه روزه و (EMA) بلند مدت ۲۰۰ روزه استفاده می شود. حتی در دنیای پرهیاهوی بازار نیز کاربردی است ، با کراس اوورهای ۵۰/۲۰۰ روزه که سیگنال تقاطع های طلایی (golden cross) صعودی و یا تقاطع های مرگ (death cross) نزولی را نشان می دهد.

پولبک (Pullback)

میانگین متحرک نمایی ۵۰ روزه اغلب وقتی که دارای پوزیشن در روندی هستید که با نوسانات معکوس در مقابل شما قرار می گیرد یا در واکنش به انگیزه ای ناگهانی که هزاران ابزار مالی را به حرکت در می آورد مورد استفاده قرار می گیرد. قرار دادن استاپ در میانگین متحرک منطقی است زیرا نشان دهنده پشتیبانی میانی (مقاومت در روند نزولی) است که باید در شرایط عادی حفظ شود. مشکلی که در این استدلال وجود دارد این است که در بازارهای مدرن بی ثبات ما کاربردی نیست.

میانگین متحرک های نمایی ۵۰ و ۲۰۰ روزه طی دو دهه گذشته از خطوط باریک تا مناطق وسیع جهت استاپ هانتینگ (Stop Hunting) مورد استفاده قرار گرفته اند. شما باید قبل از قرار دادن استاپ یا زمان بندی ورود یا نزدیک شدن به میانگین متحرک ، در نظر بگیرید این تغییرات به چه شدتی ادامه خواهند داشت. صبر در این شرایط مهم است زیرا آزمایش (EMA) پنجاه روزه معمولاً بین ۳ تا ۴ کندل قیمت انجام می شود. باید تا زمان وقوع برگشت یا شکسته شدن سطح که فشار قیمت را در مقابل پوزیشن شما قرار می دهد صبر کنید.

خطر تشخیص اشتباه موجب ضرر برای شما خواهد شد ، بنابراین وقتی قیمت (EMA) پنجاه روزه را آزمایش می کند ، چه مدت باید صبر کنید؟ در حالی که هیچ راه مناسبی برای اجتناب از روندهاي مقطعي يا (WhipSaw) وجود ندارد ، بررسی سایر تکنیک ها اغلب به گسترش دقیق یک برگشت یا ریورسال اشاره می کند. به عنوان مثال ، اینتل (INTC) در ماه آوریل به بالاترین سطح ژانویه بازگشت و در (EMA) پنجاه روزه با کاهش قیمت ناشی از فروش شدید مواجه شد. سطح پشتیبانی را شکست و به فیبوناچی اصلاحی ۰٫۳۸۶ سقوط کرد و در جلسه بعدی به میانگین متحرک بازگشت. سهام در روز سوم مجددا سطح پشتیبانی را به دست آورد و وارد روند بهبودی شد و با یک بریک اوت الگوی فنجان و دسته (cup and handle) را تکمیل کرد.

فرکتال های ۵۰ روزه

میانگین متحرک در بازه های زمانی کوتاه تر و طولانی تر نیز به خوبی کار می کند. در نتیجه ، معامله گران با قرار دادن کندل های میانگین متحرک ۵۰ روزه در نمودارهای ۱۵ و ۶۰ دقیقه ای به سود دست پیدا می کنند زیرا این نمودارها نقاط پایانی نوسانات روزانه را تعیین می کنند. فقط بخاطر داشته باشید که با کاهش تایم فریم ، نویز افزایش می یابد و از ارزش آن در نمودارهای ۵ و ۱ دقیقه ای کاسته می شود. از طرفی ، این شاخص قابلیت اطمینان عالی را در نمودارهای هفتگی و ماهانه نشان می دهد و اغلب نقاط دقیق بازگشت را در اصلاحات و روندهای بلند مدت نشان می دهد.

هنگامی که در نظر بگیریم (EMA) پنجاه هفته ای بازگشت به میانگین را در کل یک سال تعیین می کند ، در حالی که (EMA) پنجاه ماهه فعالیت بازار را طی بیش از چهار سال دنبال می کند و به میانگین طول یک چرخه معاملاتی معمولی نزدیک می شود ، منطقی به نظر می رسد. تایمرهای بازار می توانند از این میانگین متحرک های طولانی مدت برای ایجاد موقعیت های سودآور طی ماهها یا سالها استفاده کنند در حالی که تغییرات ، سطح مناسبی را برای حد برداشت سود (Take Profit) و تخصیص مجدد سرمایه در سایر ابزارهای بلند مدت ایجاد می کنند.

اپل (AAPL) فرصت های خرید فوق العاده ای را در میانگین متحرک نمایی ۵۰ ماهه در سال ۲۰۰۹ و ۲۰۱۳ ایجاد کرد. سطح پشتیبانی میانگین متحرک در سپتامبر ۲۰۰۸ شکسته شد و ۵ ماه قبل از بازپس گیری این سطح در آوریل ۲۰۰۹ ، در یک سطح جانبی و خنثی سپری شد و سیگنال خریدی را ایجاد کرد که بازدهی بیش از ۸۰ امتیازی را طی سه سال به همراه داشت. دومین بار میانگین متحرک را در سال ۲۰۱۳ آزمایش کرد و چهار ماه را صرف ایجاد یک الگوی کف دو قلو کرد که موجب آغاز رالی ۱۰۰ درصدی در سال ۲۰۱۴ شد. توجه داشته باشید که چگونه کف های قیمتی با پشتیبانی کاملاً مطابقت دارند و یک ورودی کم خطر باورنکردنی را برای معامله گران بازار فراهم می کنند.

پین بال ۵۰ تا ۲۰۰ روزه (۵۰-۲۰۰ Day Pinball)

روند های سریع در هر دو جهت تمایل به افزایش فاصله بین (EMA) های ۵۰ و ۲۰۰ روزه دارند. هنگامی که یک ضدروند (countertrend) یکی از این میانگین ها را می شکند ، اغلب به میانگین دیگر منتهی می شود ، و چند دور از استراتژی ۵۰ تا ۲۰۰ روزه “پین بال” را تنظیم می کند. معامله گران نوسانی ( swing trader ) ، ذینفعان طبیعی این تکنیک دو طرفه هستند ، اقدام به خرید و سپس فروش می کنند تا یکی از این دو با یک روند فعال تر جایگزین شود.

(Biogen (BIIB در ماه مارس پس از یک روند صعودی طولانی ، به سقف جدیدی دست یافت و وارد یک اصلاح شدید شد که چند روز بعد موجب شکست (EMA) پنجاه روزه شد. حرکت قیمت پس از آن وارد یک روند دو ماهه پین بال ۵۰-۲۰۰ روزه شد و با عبور از مقاومت جدید در (EMA) پنجاه روزه و پشتیبانی بلند مدت در (EMA) دویست روزه ، بیش از ۷۵ امتیاز کسب کرد. برگشت نوسانات نزدیک به اعداد تارگت صورت گرفت و امکان ورودی آسان و استاپ های نسبتاً پایداری برای سهام سه رقمی فراهم شد.

کراس اوورهای صعودی و نزولی (Bullish and Bearish Crossovers)

کراس اوور (crossover) نزولی (EMA) پنجاه روزه از (EMA) دویست روزه سیگنالی از تقاطع مرگ (death cross) را نشان می دهد که بسیاری از کارشناسان معتقدند پایان روند صعودی است. گفته می شود که یک کراس اوور صعودی یا تقاطع طلایی (golden cross) دارای ویژگی های مشابهی در ایجاد روند صعودی جدید است. در حقیقت ، خطوط متقاطع بسیاری می توانند در چرخه روند صعودی یا نزولی ایجاد شوند و این سیگنال ها قابلیت اطمینان کمی را نشان می دهند.

در خصوص میانگین متحرک های نمایی ۵۰ و ۲۰۰ هفته ای داستان به گونه دیگری است. SPDR S&P Trust (SPY) چهار سیگنال تقاطع معتبر را نشان می دهد که هر دو در یک جهت به مدت ۱۵ سال بر می گردند. مهمتر از همه ، در این مدت که شامل سه بازار صعودی و دو بازار نزولی بوده است هیچ سیگنال جعلی وجود نداشت. با نگاهی به داده های تاریخی (Dow Industrial) ، آخرین تقاطع نامعتبر بیش از ۳۰ سال پیش ، در سال ۱۹۸۲ رخ داد. این موضوع به ما می گوید که تقاطع های طلایی و مرگ سزاوار جایگاه قابل توجهی در تحلیل بازار هستند.

سخن آخر

میانگین متحرک نمایی ۵۰ روزه سطح بازگشت به میانگین (Mean Reversion) طبیعی برای یک بازه زمانی متوسط را مشخص می کند و کاربردهای بی شماری در پیش بینی قیمت ، انتخاب پوزیشن و ایجاد استراتژی دارد. معامله گران ، تایمرهای بازار و سرمایه گذاران ، همگی از بررسی میانگین متحرک نمایی ۵۰ روزه بهره مند می شوند ، این موضوع آن را به یک عنصر ضروری در تحلیل تکنیکال بازار تبدیل می کند.

ترجمه شده توسط دلاریپتو

No views yet

دیدگاه بگذارید