در طی دو سال گذشته معاملات آتی بیت کوین (BTC) در CME (بازار بورس شیکاگو) برای سرمایه گذاران نهادی اهمیت زیادی پیدا کرده است. با این حال ، تصور غلط رایج در بین معامله گران این است که تصور می کنند فعالیت بازار آتی و تأثیر آن بر قیمت های روزانه اهمیت بسیاری دارد. توجه به این نکته مهم است که علی رغم انجام معاملات با استفاده از بیت کوین (BTC) ، معاملات آتی (CME) به صورت مالی تسویه می شوند و بنابراین در واقع شامل اکسچنج های بیت کوین(Bitcoin) نمی شوند.

اخیراً ، موضوع قراردادهای باز (open interest) در معاملات آپشن (option) بیت کوین (Bitcoin) مبحث بسیار پراهمیتی در رسانه های کریپتو و توییتر بوده است اما موضوع این است که بسیاری از سرمایه گذاران دچار سردرگمی می شوند که این معیار چگونه کار می کند و در رابطه با حرکت قیمت بیت کوین (Bitcoin) به چه معناست.

به زبان ساده ، قرارداد باز یا تسویه نشده تعداد کل قراردادهای آتی است که توسط شرکت کنندگان بازار نگهداری می شود. برای هر معامله ای که از طریق (CME) انجام شود ، مشتری باید اقدام به اخذ پوزیشن خرید یا به اصطلاح لانگ (long) کند و امیدوار باشد که یک روند صعودی رخ دهد ، در حالی که طرف مقابل نیز اقدام به اخذ پوزیشن فروش (Short) خواهد کرد.

سرمایه گذاران چگونه باید داده های معاملات آتی را تفسیر کنند؟

یک اشتباه رایج این است که فرض کنیم حجم معاملات روزانه پایین تر ناشی از عدم علاقه سرمایه گذاران به مشتقات است. اگر اکثر شرکت کنندگان در بازار پوزیشن خود را حفظ کنند ، علی رغم اقدام هر دو طرف ، فعالیت معاملاتی وجود نخواهد داشت یا بسیار کم خواهد بود.

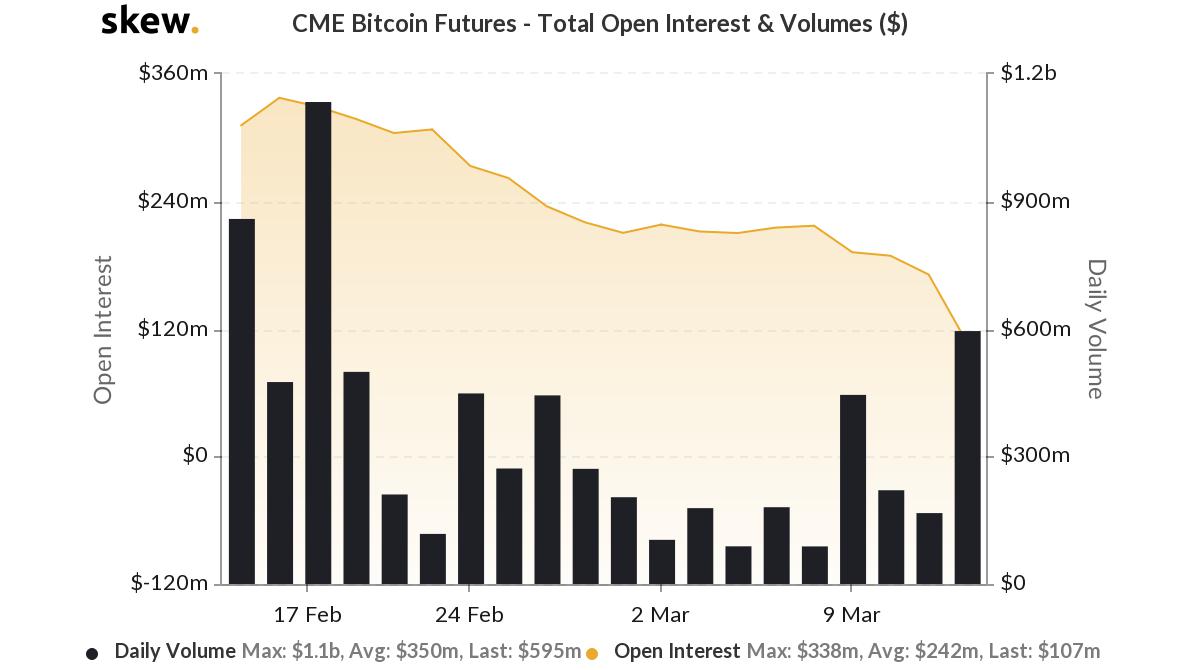

حجم و قراردادهای باز کل معاملات آتی بیتکوین (USD)در (CME) . منبع: Skew

همانطور که در نمودار حجم و قراردادهای باز کل معاملات آتی بیت کوین (Bitcoin) در بازار بورس شیکاگو (CME) از Skew نشان داده شده است ، می توانیم ببینیم که قراردادهای تسویه نشده از ماه دسامبر تا اواسط فوریه به شدت افزایش یافته اند ، اما این در واقع به چه معنی است؟

معامله گران کریپتو گاهی فراموش می کنند که معاملات اتی بیتکوین (Bitcoin) در(CME) دارای سررسید ماهانه هستند. برخلاف قراردادهای اتی بدون سررسید ( Perpetual Futures) در بیتمکس (Bitmex) و بایننس (Binance) ، قرارداد آتی بیتکوین (Bitcoin) در(CME) دارای تاریخ تسویه حساب ثابت است که همیشه آخرین جمعه هر ماه است.

این امر می تواند تا حدودی کاهش میزان قرارداد های باز در ۲ هفته آخر فوریه که از اوج ۳۳۸ میلیون دلاری خود (-۳۸٪) به ۲۱۰ میلیون دلار رسید را توضیح دهد. این حرکت همزمان با ضعیف شدن روند صعودی بعد از رالی ۵۵ درصدی قیمت بیت کوین (Bitcoin) از دسامبر ۲۰۱۹ اتفاق افتاده است.

سهم حجم معاملات آتی همچنان بالا است

میانگین حجم روزانه در (CME) طی ۴ ماه گذشته ۳۷۶ میلیون دلار بوده است ، اگرچه در ماه مارس ۳۵ درصد پایین تربوده است. اظهارات وزیر خزانه داری ایالات متحده استیون منوچین (Steven Mnuchin) در ماه فوریه در مورد استفاده از کریپتوکارنسی ها همانند ” بانکداری شماره ای و مخفی سوئیس” می تواند در کاهش اشتیاق سرمایه گذاران نهادی برای استفاده از بیت کوین (Bitcoin) نقش داشته باشد.

اکثر اوقات ، اظهارنظرهای دولت ترامپ ، و همچنین اظهارات مستقیم دونالد ترامپ ، بر احساسات سرمایه گذاران و تصمیمی که در مورد سرمایه گذاری های کریپتوی خود اتخاذ می کنند تأثیر می گذارد.

علیرغم میانگین افت حجم اخیر طی ده جلسه معاملاتی گذشته ، این حجم همچنان ۸ درصد بالاتر از حجم چهار ماه اخر سال ۲۰۱۹ است. بنابراین ، به نظر می رسد حجم معاملات ۱۸ فوریه به ارزش ۱٫۱ میلیارد دلار برای (CME) بیشتر یک داده ی پرت است.

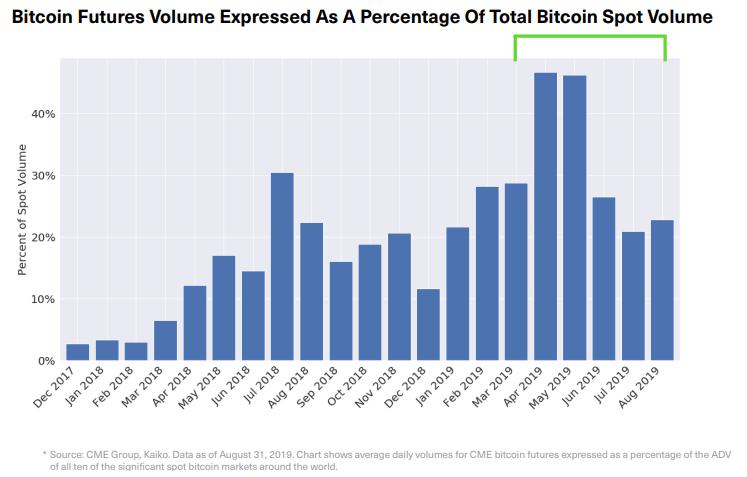

همچنین حجم کلی معاملات بیت کوین (Bitcoin) نیز باید در نظر گرفته شود. براساس گزارش (Bitwise Asset) ، میزان معاملات آتی بیتکوین (Bitcoin) در(CME) به عنوان درصدی از میانگین حجم روزانه ده بازار نقدی برتر ، در سال ۲۰۱۹ به میزان قابل توجهی افزایش یافته است.

حجم معاملات آتی بیت کوین (Bitcoin) به عنوان درصدی از کل حجم معاملات نقدی بیت کوین (Bitcoin) . منبع: گزارش BitWise – SEC

آیا سرمایه گذاران نهادی قیمت بیت کوین (Bitcoin) را هدایت می کنند؟

بسیاری از سرمایه گذاران خرده فروش معتقدند که سرمایه گذاران نهادی قیمت بیت کوین (Bitcoin) را هدایت می کنند و شواهد و مدارکی نیز در خصوص اثبات این موضوع وجود دارد. اول از همه ، نرخ ۳۳۸ میلیون دلاری (۳۲،۰۰۰ BTC) قراردادهای باز ، میزان قابل توجهی را در مقایسه با فعالیت بازار نقدی نشان می دهد. کمتر از یک سال پیش ، یک سفارش به مقدار ۵۰۰۰ بیت کوین (BTC) در بیت استمپ (Bitstamp) مستقیماً به سقوط ناگهانی تقریبا ۲۰ درصدی در تمام اکسچنج ها ، از جمله (CME) ربط داده شده است.

یکی دیگر از این شواهد ، تحقیقات اخیر (Arcane Research) است که از رفتارهای معاملاتی خاصی در ارتباط با قیمت بیت کوین (Bitcoin) پیش از سررسید معاملات آتی (CME) پرده بر می دارد. در این تحقیقات گفته شده است که قیمت بیت کوین (Bitcoin) به طور متوسط به میزان ۲٫۳ درصد قبل از وقوع چنین رویدادهایی کاهش می یابد. در حقیقت ، این موضوع بر ۱۵ ماه از ۲۰ ماهی که توسط (Arcane Research) مورد بررسی قرار گرفته صدق می کند.

موضوع از چیزی که گفته می شود پیچیده تر است

نکته ی مهمی که باید به خاطر بسپاریم این است که علیت با همبستگی برابر نیست. حتی اگر حرکات قیمتی قبل از سررسید غیرقابل انکار باشد ، هیچ نشانه ی مشخصی مبنی بر اینکه سرمایه گذاران نهادی نقشی در ایجاد این حرکات داشته اند وجود ندارد. هر معامله گری خارج از (CME) می تواند از تاریخ سررسید به عنوان بهانه ای برای کاهش پوزیشن خود یا حتی شورت (short) کردن آن با استفاده از مشتقات استفاده کند. از دید یک معامله گر ، غیرممکن است که بتوان تعیین کرد این حرکت از کجا آغاز شده است.

آربیتراژ (Arbitrage) بین اکسچنج ها ، از جمله مشتقات ، در میکرو ثانیه صورت می گیرد. هیچ راهی برای مشخص کردن نقطه ی آغاز افزایش حجم معاملات وجود ندارد. در حقیقت ، برخی از معامله گران کمی (quant traders) برای اجتناب از چنین تشخیصی از تکنیک های دقیق استفاده می کنند. تنها نتیجه گیری احتمالی در اینجا این است که هرگونه اظهار نظری مبنی بر اینکه سرمایه گذاران نهادی قیمت را به بالا یا پایین هدایت می کنند ، صرفا یک حدس و گمان است.

آیا معاملات مشتقات (derivatives trading) برای حوزه کریپتو مضرند؟

خیر ، معاملات آتی بیت کوین (Bitcoin) در (CBOE) و (CME) در دسامبر سال ۲۰۱۷ ، موجب پایان انحراف قیمت غیرعادی در بین اکسچنج های برتر کریپتوکارنسی شد. براساس گزارش بیت وایز (Bitwise) ، اکنون چنین تفاوت قیمتی در بیشتر مواقع کمتر از ۰٫۱۰ درصد است ، و این امر به دلیل اضافه شدن شرکت کنندگان جدید به بازار و نقدینگی اضافی ناشی از ابزار مشتقه صورت می گیرد.

در نهايت ، هر تریدر مارجین (margin) نياز به پوشش ریسک در معامله دارد و مشتقات به عنوان يك ابزار پوشش ریسک (hedging) طراحي شده اند ، بنابراين تاثير كلي آنها سودمندانه است. وجود یک ابزار قانونگذاری شده که به سرمایه گذاران اجازه می دهد تا در روند نزولی ریسک کنند ، گواهی بر این موضوع است که قیمت بازار به راحتی دستکاری نمی شود.

این را به خاطر داشته باشید که هر معامله مشتقه به یک خریدار و یک فروشنده نیاز دارد. حرکات بی ثبات قیمت همزمان در چندین بازار اتفاق می افتند و این مسئله تعیین منشاء آن را سخت می کند. بنابراین سرمایه گذارانی که داده های بازار مشتقات را در روش معاملاتی خود در نظر می گیرند ، باید درک کنند که کاهش حجم به معنی کمبود اشتیاق در بازار نیست.

این می تواند در مورد کاهش ناگهانی قراردادهای باز نیز صدق کند ، اگرچه تاریخ سررسید و حرکات شدید قیمت که موجب بهم زدن پوزیشن ها می شود نیز باید در نظر گرفته شود.

همچنین ، حرکات قیمت و قرارداد های باز می توانند تا حدودی با هراس ایجاد شده از انتشار مقررات جدیدی که اخیراً توسط وزیر خزانه داری ایالات متحده استیون منوچین (Steven Mnuchin) اعلام شده اند نیز مرتبط باشند.

ترجمه شده توسط دلاریپتو

No views yet

دیدگاه بگذارید